FLNG&FSRU市场Otlook

-96321)

FLNG和FSRU:哪些将清除投资障碍?

IMA /世界能源报告刚刚完成了对浮动液化和再气化市场的12个月详细评估。这份150多页的研究考察了浮动液化和再气化的未来市场机遇,系统地评估了浮动液化天然气(FLNG)和浮动储存再气化装置(FSRU)项目在规划阶段的范围,并为每个项目分配了清除的可能性。发展投资障碍。随附的在线数据库每周7天,每天24小时更新所有FLNG和FSRU项目。这里提供了研究的一些亮点。

浮动LNG工厂的作用

由于天然气作为热能和电力生产饲料的经济和环境优势,全球天然气需求预计将在未来25年内以每年1.5%至2%的速度增长。未来天然气需求增长的大部分将来自通过管道输送天然气是不经济或不切实际的地方。这些地区,主要是亚洲和欧洲,将对冷冻液体形式的天然气产生越来越大的需求 - 这将产生对额外液化天然气(LNG)生产能力的需求。

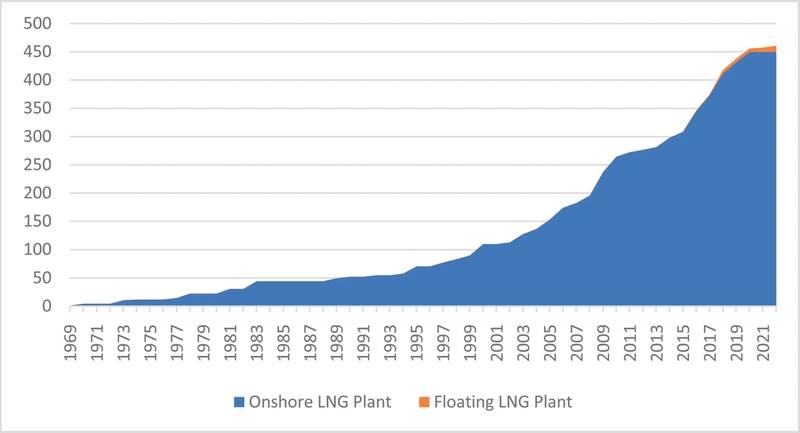

液化天然气液化能力的累积增长(包括正在建设中的液化天然气工厂)(来源:IMA / WER数据库,国际天然气联盟,GIIGNL,公司记录)

液化天然气液化能力的累积增长(包括正在建设中的液化天然气工厂)(来源:IMA / WER数据库,国际天然气联盟,GIIGNL,公司记录)

液化天然气液化历来是陆上活动。直到三年前,液化天然气的生产完全发生在陆地工厂。但在某些情况下,浮式液化天然气工厂比陆基替代工具更具优势,而现在,FLNG占LNG工厂产能的3%左右,或计划在未来两年内投入运营。

位于海上天然气储层的FLNG消除了对岸基LNG工厂的海底管道的需求。可以在FLNG上生产液化气并直接转移到LNG运输船以进行全球运输。此外,FLNG不占用宝贵的土地空间,避免了一些耗时的土地许可要求,并且当储层不再经济地生产时可以重新安置生产单元。一般而言,浮动植物作为远离海岸的项目(1),(2)较小的水库,(3)具有困难的流动特征的开发解决方案和(4)没有现有的陆地植物在回接距离内的开发解决方案往往最具竞争力。 。但是土地和浮动植物解决方案各有优点和缺点,计划中的液化项目的具体情况将决定最佳的开发解决方案。

FLNG在服务或订购

目前正在服务的四个综合FLNG中有三个:Prelude,PFLNG Satu,Hilli Episeyo。在撰写本文时,第四部分Tango正在运往阿根廷的生产基地。还有三个FLNG正在订购:Coral South,PFLNG Dua和Gimi。

FLNG设计和工厂能力的范围非常广泛。壳牌的488×74米Prelude于2018年12月在澳大利亚开始运营,拥有5.3百万吨的液化天然气/液化石油气/凝析油生产能力。 Prelude的特点是有史以来建造的最昂贵的船只(任何类型)。 Gimi是一艘拥有40年历史的液化天然气运输船,由Golar转换为2.5万吨/年的FLNG,是BP在毛里塔尼亚/塞内加尔近海开发深水天然气/石油发现的几个FLNG中的第一个。它类似于现在在喀麦隆近海运营的Hilli Episeyo FLNG。 Tango是Exmar拥有的专用0.5 mtpa液化天然气生产驳船,将用于阿根廷的季节性液化天然气生产。

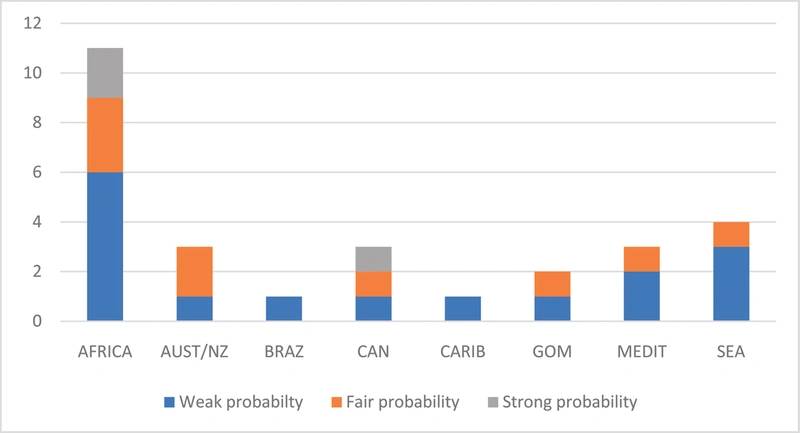

FLNG项目在规划队列中

展望未来,28个浮动液化项目正处于规划和设计的不同阶段。其中11个项目在非洲,7个在澳大利亚/东南亚,5个在北美,5个在世界其他地区。虽然所有人都有可能成为FLNG合同,但并非所有人都会转向发展。有些人,甚至许多人,甚至都不会成为投资障碍。

采用反映从最终投资决策(FID)FLNG项目中汲取的经验教训的定性分析,我们在规划阶段检查了每个浮动液化项目,以确定项目是否具有强大,公平或弱的前进概率。评估方法考虑了影响项目投资决策的关键成功因素,包括:

项目经济健康的驱动力

- 天然气加工要求

- 气体质量 - 液体存在

- 上游位置

- FLNG位置

- 替代气体商业化的可能性

- 到中国天然气进口市场的运输距离

利益相关者覆盖考虑因素

- 项目推动者的力量

- 承购力量买方

- 政府对该项目的支持

- 在资源国家开展业务的便利性

根据我们的成功因素评估,规划队列中的三个计划项目有很大的概率(~80%)进行开发,9个具有公平(~50%)概率,其余16个项目概率较弱( 〜30%)。

这三个评级较强的项目得到政府的充分支持,强大的采购买家,富含天然气/丁烷市场的天然气以及相对较少的技术壁垒。一些概率较低的项目需要克服东道国政府对海上液化天然气生产的反对意见。由于融资障碍,其他人被评为弱势。

规划队列和概率中的FLNG项目他们清除投资障碍(来源:IMA / WER浮动LNG数据库)

规划队列和概率中的FLNG项目他们清除投资障碍(来源:IMA / WER浮动LNG数据库)

例如,在我们对塞内加尔/毛里塔尼亚的大Tortue项目的评估中,我们对大多数项目属性给予了积极评价。上游站点处于深水区,这是一个负面因素。但是,除了液化天然气,两国政府的支持以及作为开发运营商和开拓者的坚定的BP之外,缺乏其他商业化选择也抵消了这一点。总的来说,我们给这个项目很有可能继续发展。 2018年12月,英国石油公司制造了FID,最初的FLNG正在建设中。

相比之下,我们将赤道几内亚的Fortuna FLNG项目评为向前发展的可能性很小。虽然有一些重要的积极因素,但成功潜力受到与深水位置相关的技术风险的负面影响,高甲烷百分比降低了潜在收入,因为没有液体可供出售,而且开发商的财务实力相对较弱。该项目最近被搁置,开发商承担了6.1亿美元的减损费用。

FSRU的作用

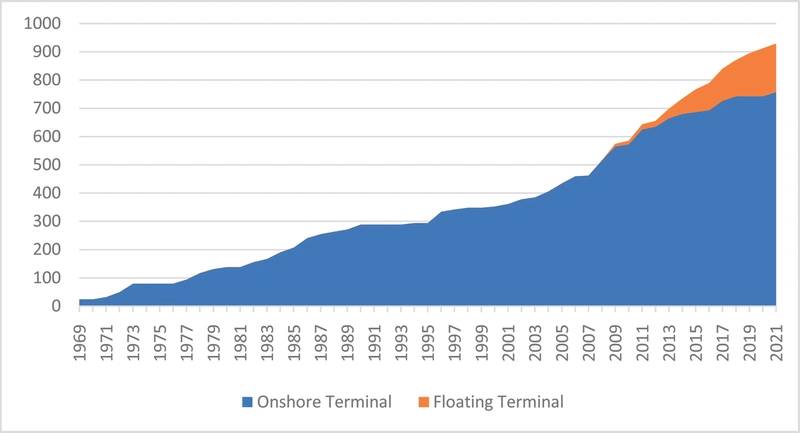

随着液化天然气贸易自20世纪60年代以来在全球范围内扩大,对进口终端储存和再气化液化天然气的要求也是如此。进口终端的数量在1980年至2000年间大致翻了一番 - 2000年至2019年翻了两番。2000年,有5个国家拥有液化天然气进口终端。现在有43个国家有能力进口和再气化LNG。

直到14年前,所有液化天然气再气化终端都是陆上设施。但自2005年Excelerate的Gulf Gateway离岸终端安装在墨西哥湾以来,浮动液化天然气终端一直在增加市场份额。浮动再气化终端现在占全球液化天然气再气化终端容量的15%左右 - 市场份额百分比将增加到周围到2022年计算终端的18%正在建设中。

浮式LNG进口终端比陆地终端具有许多优势。也许最大的优势是能够通过租赁FSRU来降低首次成本,而不是投资于固定的土地设施。其他优点包括终端通常可以更快地建造,FSRU可以在进口需求变化时重新定位,并且该单元可以用于季节性需求峰值并且在非高峰时段用作运输载体。 FSRU的另一个优点是它们作为已完成的交钥匙再气化装置到达现场,只需要连接到天然气输送管道(至少这是计划)。

液化天然气再气化能力累计增长(包括在建码头)(资料来源:IMA / WER数据库,国际天然气联盟,GIIGNL,公司记录)

液化天然气再气化能力累计增长(包括在建码头)(资料来源:IMA / WER数据库,国际天然气联盟,GIIGNL,公司记录)

FSRU正在服务或订购

二十九个FSRU终端正在运行,另外17个FSRU终端正在建设中。在运营中的FSR中,9个位于亚洲西南部,6个位于地中海,5个位于南美洲,4个位于东南亚,5个位于其他地区。这些终端中的一些是浮动存储与土地regas工厂的组合。

大多数使用中的FSR基本上是配备模块化再气化装置的标准LNG运输船。较新的FSRU通常具有储存160,000至170,000立方米LNG的能力,并且能够提供600 + mmcf / d的气体排放。已经建造了一些存储量超过200,000 m3的FSRU。最近有兴趣建造小型FSR用作具有低气体输入要求的终端。

FSRU终端在规划队列中

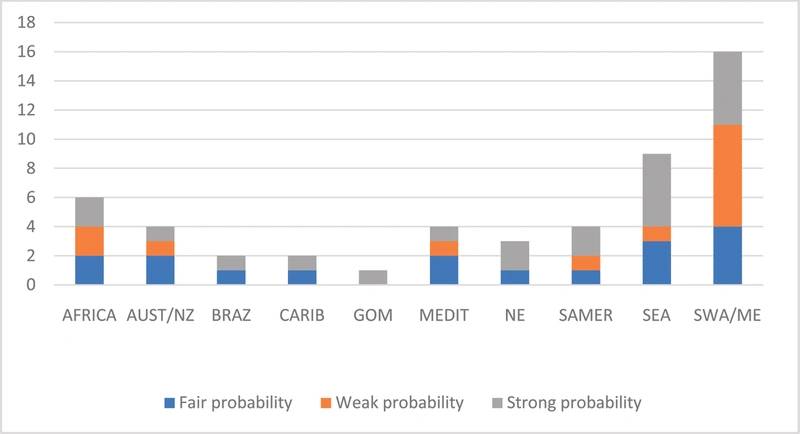

展望未来,另外51个FSRU终端处于不同的规划阶段。计划中的16个终端位于亚洲西南部,9个位于东南亚,8个位于南美洲/加勒比海,6个位于非洲,12个位于其他地区。

我们使用类似的方法来评估计划的FSRU终端清除投资障碍的可能性。关键的成功因素包括:

项目经济健康的驱动力

- 天然气进口需求动因

- 需要单个或多个气体排放者

- 未来天然气供应的潜在替代来源

- 基础设施要求

利益相关者覆盖考虑因素

- 项目推动者的力量

- 天然气承购买家的力量

- 政府对该项目的支持

- 在资源国家开展业务的便利性

FSRU终端的成功因素更多地反映了项目的商业方面 - 尤其是获得项目融资的能力,当终端收入依赖于当地的承包商时,这可能非常困难。我们参与的几个FSRU项目在未来的贷款人无法接受和/或政府不愿意或无法为承购合同提供主权担保的情况下,当承销人的接受或支付合同时遇到障碍。

规划队列中的FSRU终端及其清除投资障碍的可能性(来源:IMA / WER浮动LNG数据库)

规划队列中的FSRU终端及其清除投资障碍的可能性(来源:IMA / WER浮动LNG数据库)

根据我们对规划队列中51个FSRU终端的评估,21个进入开发的概率很大(~80%),17个概率很大(~50%),13个概率很弱(~30%)。

强大的FSRU项目通常具有强大的推动力,强大的承诺,适度的基础设施要求,并且在一个相对容易开展业务的国家。 Uniper / MOLs建议Wilhelmshaven港口的FSRU终端是一个强项目的例子。虽然该码头需要与管道天然气竞争,但该项目有两个强大的参与者支持,终端基础设施需求微乎其微,德国是一个相对容易开展业务的国家,液化天然气加注是北欧和该项目日益增长的活动需要为能源安全提供替代天然气供应源。

许多薄弱的项目都有替代气源(一些是在海外开发),由于启动器和/或承销商薄弱而面临融资障碍和/或需要相对广泛的基础设施改进来支持终端。

资料来源:HöeghLNG

资料来源:HöeghLNG

-168002)

-167897)

-167856)

-167727)

-167623)

-167415)

-167309)

-167178)

-166941)