OSV:涨潮不会抬起所有船

离岸供应船(OSV)行业已从其2017年的低谷中崛起,这在很大程度上要归功于活跃船队的规模略有缩减,一系列债务重组,改善的成本管理以及一些地区钻井活动的增加。不过,该行业还远未达到健康状态,要想恢复财务状况将是漫长而不稳定的。并非每个操作员都能生存。即使我们已经看到自2017年以来的水平有所改善,但杠杆比率仍然很高,船舶的供应远远超过需求,而且最关键的是,石油价格仍然波动。面对巨大的价格不确定性,石油巨头仍然不愿承诺进行新的长期海上项目,这扼杀了除少数地区以外所有地区对宪章的需求。

自去年以来,我们对行业状况的看法已在一个方面发生了变化:面对长期而缓慢的复苏的前景-以及几乎可以肯定的是,行业最繁荣的日子已经过去了-少数公司推出了积极进取,采取措施以保持财务上的可行性。最具前瞻性的运营商已采取的措施包括减少债务,控制一般和行政(G&A)费用,以及淘汰较小的旧船以使供应与需求更紧密地保持一致。其中一些好处是通过行业合并和并购(M&A)活动实现的。时间紧迫,其他运营商也无法效仿。贷款人,债券持有人和股权持有人还必须根据该行业的不确定前景及其财务回报不佳的历史来考虑他们的立场。

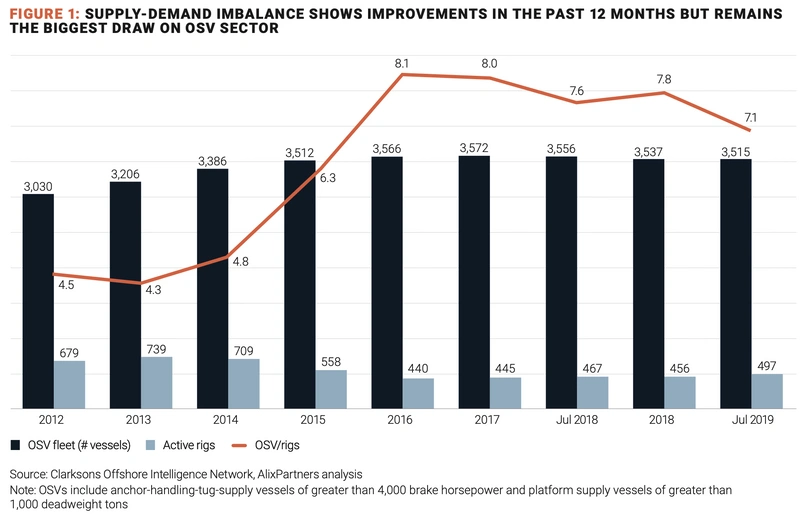

(图1)

(图1)

钻井活动增加,但还不够

在过去的两年中,全球整体钻机需求缓慢而稳定地增长。从2016年的440台低位(这一数字意味着OSV与8.1倍的比例)相比,截至2019年7月,台数增加到497台,而估计总船队为3,515艘。这使得OSV与钻机的比率为7.1倍,虽然有所改善,但仍大大低于2013年达到的4.3倍的峰值比率(图1)。

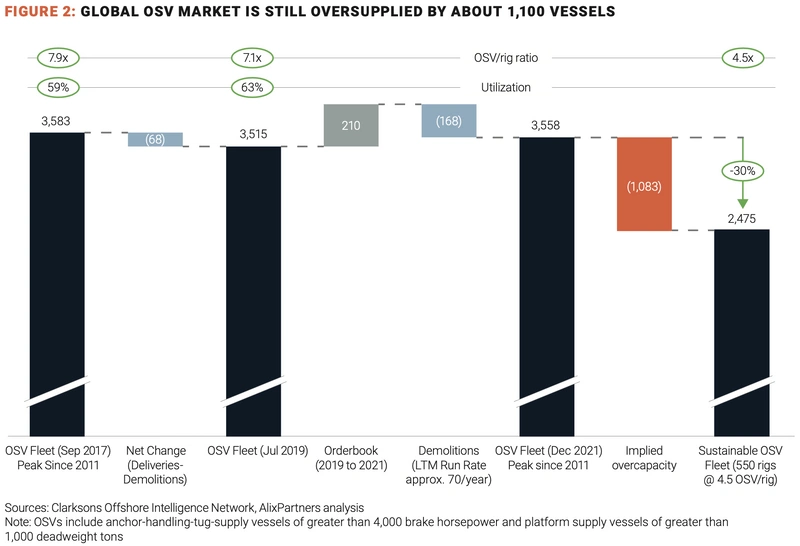

持续的船舶供过于求将继续阻碍该行业的复苏,直到得到充分解决。从2017年9月的3,583个OSV高峰开始,该行业的OSV总体机队容量仅有最小的减少。考虑到新建交付和报废的船只,2019年7月的总船队容量减少至3,515 OSV,在两年期间仅减少68 OSV,即1.9%。假设当前订单中的所有210艘船都已交付,并且报废率保持在目前每年约70艘的水平,那么到2021年12月,OSV船队将增长到3,558艘,假设OSV与钻机的比率为4.5倍,如果持续拥有550台工作钻机,那么该船队的产能过剩将相当于近1,100艘船,即30%(图2)。

(图2)

(图2)

当前的报废水平几乎不会影响产能过剩

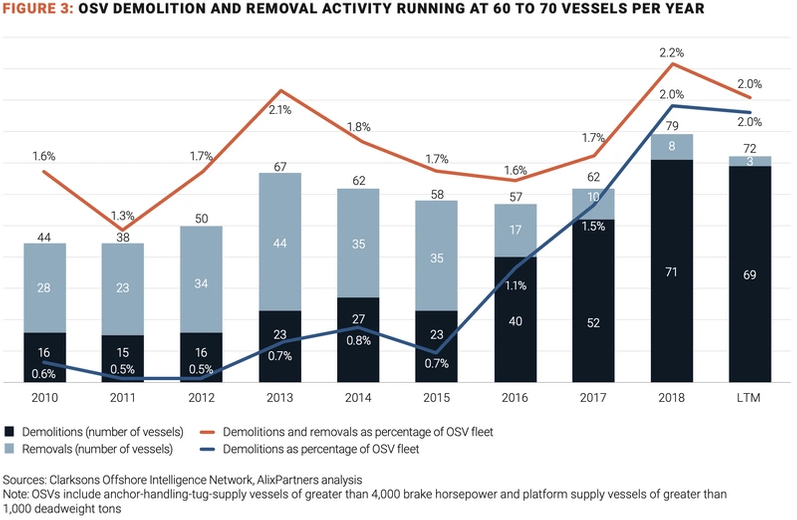

在通过报废永久消除该行业大部分过剩产能之前,OSV行业的前景无法改善。拆除量从2011年的15艘船的低位增加到2018年的71艘船,但是如果当前的趋势继续下去,要消除估计的1100艘船的供应过剩将需要15年以上的时间。这些数字仅是说明性的,但它们清楚地表明了OSV供应的长期失衡,迄今为止,运营商对此无能为力。但是,报废活动在未来几年可能会加速。 2016年之前,拆卸和拆除活动每年以60至70艘船的速度进行,占OSV英尺的1.7%。自2016年以来,该行业的拆除量急剧增加,从2016年到2018年废钢价格上涨了40%以上,这给运营商带来了强烈的动力来永久退役其机队的某些部分,尤其是旧的,较小的,效率较低的机队容器(图3)。

(图3)

(图3)

迄今为止,Tidewater自2018年7月收购GulfMark扩展船队以来,一直采取最积极的方法来进行规模调整。在2019年上半年报废的24艘OSV中,潮水占46%;这些船只中有90%的年龄在15岁以下。同期,八家不同运营商报废的其余13架OSV平均使用了32年。

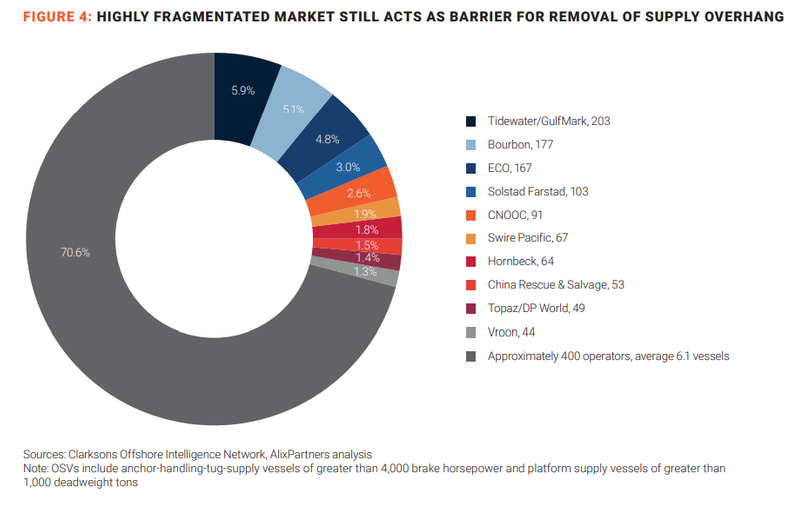

但是,只要OSV行业仍然高度分散,就不可能大幅度减少船只的供应过剩。该行业中最大的10家运营商仅控制着OSV总机队的30%;其余的70%由约400名规模较小的运营商掌握,这些运营商的平均船队规模为6.1艘船(图4)。没有理由期望较小的运营商为整个行业的利益采取集体行动。

(图4)

(图4)

朝正确的方向移动-但要缓慢

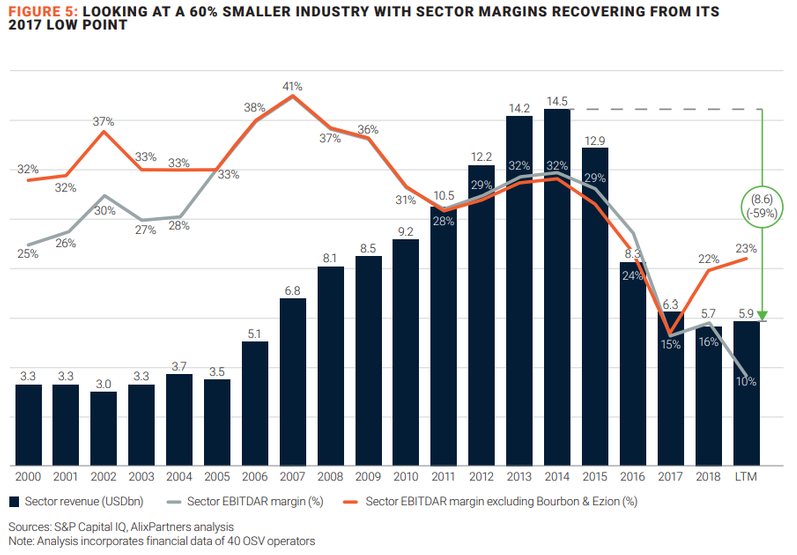

自2014年以来,OSV行业的收入基础大幅缩水,当时页岩供应大量涌入市场,严重限制了海上活动。截止到2019年7月的12个月,该行业的总收入为59亿美元,较2014年的峰值下降了90亿美元,降幅为60%(图5)。 EBITDAR1的利润率在2017年下降至过去18年来的最低水平,是2010年至2015年利润率的一半。但是请注意,当两家深受困扰的大型运营商-波旁海上和Ezion控股公司从我们的40家公司中撤出时数据集显示,截至2019年7月的12个月,部门EBITDAR利润率提高至23%,而样本中包括两家运营商的利润率则下降至10%。自2017年低点以来,较高的日费率和利用率水平共同推动了利润率的改善。

(图5)

(图5)

由于市场低迷,资本纪律和重组活动使部门债务水平减少了约30%,即75亿美元,包括资本化经营租赁在内的调整后债务总额为195亿美元。如果不包括Ezion和Bourbon的业绩,则调整后的债务对EBITDAR比率从2017年的24.4倍提高到截至2019年7月的12个月的13.1倍,而2000年至2015年的平均水平是5.0倍。财务压力,但它的形状要明显好于将埃齐恩(Ezion)和波旁威士忌(Bourbon)的结果包括在内的情况(图6)。进一步的财务重组似乎不可避免。

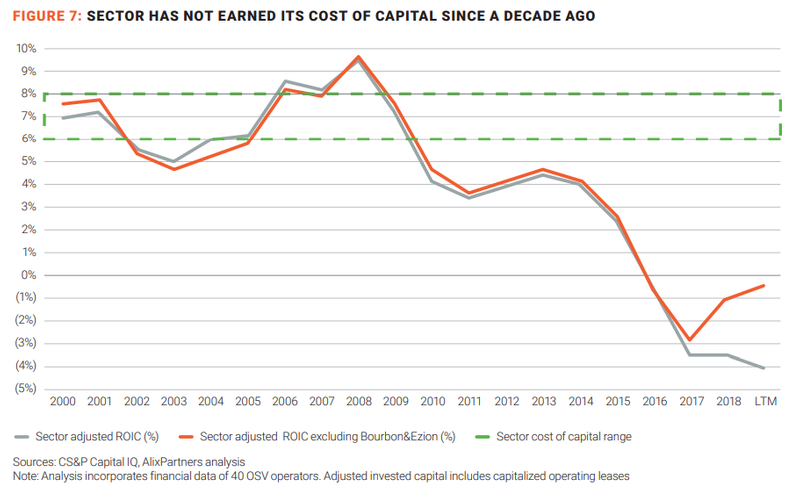

消失的资本

这些数字也为OSV所有者/运营商和股权持有人提供了一个清晰的画面。自2009年以来,该行业一直是资本汇,其收益低于其资本成本(假设在6%至8%之间)(图7)。后来,该报告说明了运营商如何通过雄心勃勃但可实现的一系列运营和财务改进,以及钻井活动和日费的增加来赚取正经济租金。

(图7)

(图7)

确保更稳定的恢复

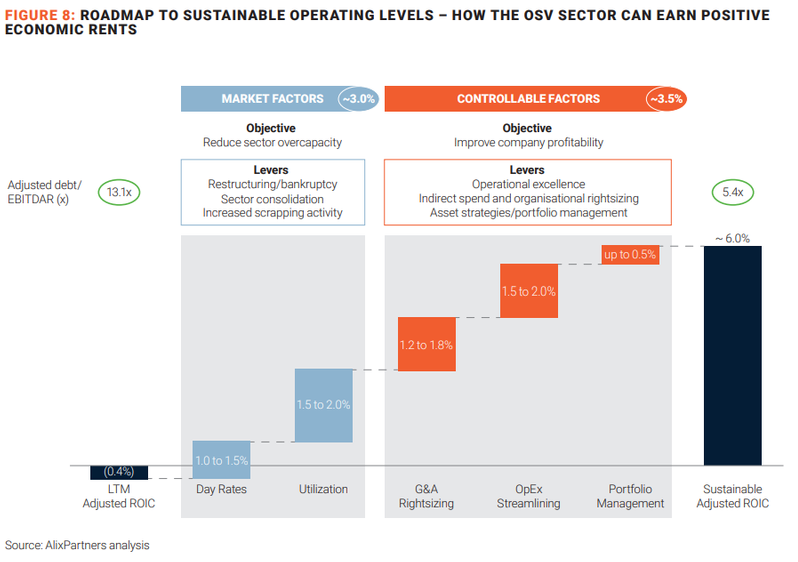

尽管需求增加和船队规模减小的融合帮助离岸供应市场从低谷进入了市场周期的恢复阶段,但更稳定和持续的恢复之路可能漫长。无论如何,市场仍然脆弱,对该行业进行的指示性财务分析表明,进一步重组和其他改善势在必行。更具体地说,要使该行业处于可持续的财务基础上(投资资本回报率(ROIC)大于其资本成本),将需要该行业的利用率和日费率提高到2013-14年度的水平,鉴于当前的供应量,这似乎是不现实的悬垂了1,100艘船。

因此,必须解决一系列市场因素和可控因素,以使部门ROIC至少达到6%(图8)。

(图8)

(图8)

市场因素

如前所述,减少OSV固有的供应过剩所受到的影响远远超出了各个OSV经营者和股权持有人的控制范围。需要采取以下协调行动:增加重组活动(由债权人实施和促进),部门合并(由运营商和股权持有人发起,由债权人推动)以及提高部门报废水平(由运营商和股权持有人发起)。总体而言,这样的举动最多可以将部门日费率提高40%。利用率将从目前的60%上升到75%,从而使该行业的投资回报率提高3%。

可控因素

但是,如果没有这种重大变化,OSV运营商和股权持有人可以通过专注于成本,运营绩效和资产部署来改善自己的工作,而成本,运营绩效和资产部署在他们的控制之下。

- G&A调整规模 :自2016年以来,一般和行政支出已增加至部门收入的10%至12%,而2000年至2015年的长期平均水平为5%。调整运营模式,调整组织的规模以减少活动水平并解决间接支出杠杆可以将G&A支出减少到收入的4%至6%,ROIC可以提高1.2%至1.8%。

- 精简运营支出 :实现船员成本,船舶运营成本和船舶保险成本的降低,可以将整体运营成本(OPEX)降低8%至10%,从而使ROIC提高1.5%至2.0%。可以通过更好地利用数据和技术来实现部分成本降低。而且,使操作员能够降低船员水平和相关成本的自动化船只操作可以带来可观的效率提升。

- 资产组合管理 :优化特殊勘测支出,减少维护支出,简化船只堆叠成本以及在各个地区和项目之间最佳地部署船只,可以使资本支出和投资资本减少8%,这意味着ROIC可以提高0.5% 。

如果市场因素如所描述的那样改善并且可控因素得到有效解决,则按调整后的债务对EBITDAR衡量的行业杠杆将从目前的13.1倍下降至健康的5.4倍,这与长期目标相符。平均水平,并且将为权益持有人带来正的经济租金。但是,任何市场因素或可控因素都无法使该行业重新回到更具可持续性的财务基础上。

解决该行业的运营和财务问题的激进行动将要求各方做出艰难的权衡。但是,最好是立即开始这一过程,而不是等到另一场危机迫使他们动手。

重组之年

金融结构调整使该行业至少采取了暂定步骤来减少市场分散和船只供应过剩。最近最著名的重组之一涉及哈维海湾。在2018年,该公司从预先包装的第11章文件中脱颖而出,成为流动性头寸大幅提高的公司。

(在预包装的第11章文件中,包括机构债权人在内的所有利益相关者都同意在向美国破产法院提交该案之前的重组计划,目的是减少债务人继续受到破产法院保护的时间。)哈维海湾(Harvey Gulf)在第11章中的经历持续了77天,在此期间,高级贷方将其持有的债务交换为普通股(或权证,对于受《琼斯法》(Jones Act)约束的外国贷方而言),该上限为在美国船舶上的外国股权投资设定了上限)。掉期的结果是将哈维海湾公司的资产负债表上的债务从12亿美元减少到3.5亿美元,使公司从《第11章》中脱颖而出,从陷入困境的不利市场受害者转变为潜在的合并者。

最近在第11章提交的另一封文件为操作人员提供了警示。 2017年,在长时间的重组努力落空后,OSV运营商Toisa Ltd.停业。 Toisa的26艘近海船队已被清算,由其他运营商购买,这些运营商打算在购买后不久重新启用船只,或在不久的将来让它们重新启用。没有一艘出售废钢的船,尽管有些船由于其船龄和状况最终可能最终堆放在废钢堆中。对于运营商来说,教训是双重的:并非每个运营商都能在当前充满挑战的气候中生存下来,仅靠重组就无法解决行业长期的供过于求问题。

尽管不会直接影响全球总机队规模,但又有一项大型行业交易有望对机队利用率产生积极影响。 Tidewater在2018年以3.4亿美元的价格收购了GulfMark,创建了全球最大的OSV运营商,拥有245艘船。合并后的公司将能够在其遍布全球的运营范围内重新部署未充分利用的资产,从而减少闲置船只的数量。

作者

AlixPartners高级副总裁Zach Chandis

AlixPartners董事总经理Esben Christensen

AlixPartners董事总经理Jeff Drake

AlixPartners董事Peter Oppitzhauser

-168147)

-168002)

-167897)

-167856)

-167727)

-167623)

-167415)

-167309)

-167178)

-166941)